Новости

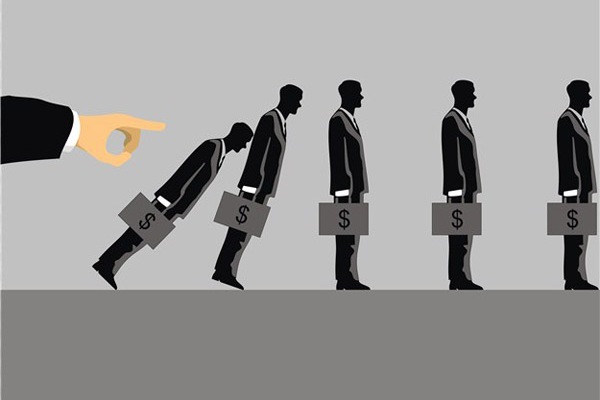

Продолжится ли отзыв лицензий у банков

У корыта не останемся

У корыта не останемся

В России одна за одной прекращают свою работу финансовые организации. На днях Центральный банк страны отозвал лицензию на осуществление банковских операций у банка «Ураллига». 20 ноября этого документа лишился «Мастер-банк», в октябре прекратили свою работу Тверской коммерческий банк «КБЦ» и владикавказский «Банк развития региона» (БРР), а в конце сентября лицензию отозвали у подмосковного банка «Пушкино».

И у экспертов есть все основания полагать, что чистка в российском банковском сообществе продолжится. Комментируя отзыв лицензии у «Мастер-банка», глава Центрального банка Эльвира Набиуллина заявила: «Он не один такой».

Председатель постоянной комиссии Красноярского городского Совета депутатов по бюджету и налоговой политике Наталия Фирюлина убеждена: в том, что закрываются банки, нет ничего экстраординарного.

- Банки, у которых были отозваны лицензии, занимались незаконной деятельностью, - отмечает Наталия Вячеславовна. - Там были организованы схемы незаконного обналичивания денежных средств заинтересованных клиентов через подконтрольные «фирмы-однодневки» и финансово-кредитные организации. Другой вопрос, что из-за профессиональных злоумышленников страдают прежде всего простые люди.

Согласно официальным данным, на 1 октября 2013 года «Мастер-банк» занимал 41-е место по объёму вкладов населения с показателем в 47,4 млрд рублей. Данную сумму плюс проценты по депозитам, а также все вложения на текущих счетах (расчётные средства предприятий, зарплатные карты и т. д.) банк должен вернуть своим клиентам. Между тем специалисты Центробанка констатируют: не факт, что он сможет это сделать. По словам главы ведомства Эльвиры Набиуллиной, активов и имущества банка в настоящее время не хватает, чтобы покрыть обязательства перед клиентами, - дыра оценивается в два миллиарда рублей.

У экспертов есть все основания полагать, что чистка в российском банковском сообществе продолжится. Комментируя отзыв лицензии у «Мастер-банка», глава Центробанка Эльвира Набиуллина заявила: «Он не один такой».

- Если у банков возникают проблемы, то согласно закону вкладчики могут вернуть денежные средства через Агентство по страхованию вкладов, - акцентирует внимание Ирина Антипина, депутат Красноярского городского Совета, председатель правления банка «Енисей». - Государство гарантирует возврат вкладов и процентов по ним в сумме до 700 тысяч рублей. Сейчас федеральные власти рассматривают вопрос об увеличении этой суммы до одного миллиона рублей.

По словам Ирины Рэмовны, система страхования вкладов действует в нашей стране давно, и механизм возврата средств отработан. Вкладчикам надо следить за объявлениями Агентства по страхованию вкладов. Оно выбирает банки-агенты, которым передаёт реестр вкладчиков, к таким кредитным организациям и надо будет обращаться за выплатами. Заявления о выплате страхового возмещения могут подаваться в течение всего периода ликвидации банка, который составляет в среднем два года. Если сумма на депозите свыше 700 тысяч рублей, физлица попадают в число кредиторов первой очереди. Но для возврата сверхлимитных средств надо будет подавать заявления временной администрации либо конкурсному управляющему.

И всё же ситуация, сложившаяся вокруг «Мастер-банка», хоть и не исключительна, но во многом уникальна. Во-первых, в Агентстве по страхованию вкладов посчитали, что сумма выплат клиентам банка станет рекордной за всю историю существования организации - около 30 млрд рублей. Во-вторых, отзыв лицензии сказался не только на клиентах организации. Вместе с крахом «Мастер-банка» прекратил свою работу и его процессинговый центр (подразделение, обеспечивающее технологический процесс межбанковских расчётов по пластиковым картам). А им, по разным данным, пользовались от 150 до 260 российских банков. В результате десятки тысяч «сторонних» клиентов не смогли получить зарплату, снять наличные и рассчитаться по разным платежам. В федеральных СМИ появилась информация о том, что о своём намерении взять на себя процессинг «Мастер-банка» заявил Сбербанк. Но даже если Центральный банк даст добро, то на смену процессинга потребуется не менее трёх недель. То есть в течение довольно продолжительного времени банки, пользовавшиеся процессингом «Мастер-банка», не могут предоставлять услуги по пластиковым картам в полном объёме.

Кроме того, уверен вице-президент Российского союза промышленников и предпринимателей Виктор Плескачевский, крах «Мастер-банка» обнажил серьёзную проблему. По мнению эксперта, в данной ситуации не сработала система контроля рисков.

- В банковском сообществе в кулуарах давно обсуждают проблему рискового поведения некоторых банков, в частности «Мастер-банка», - констатирует Виктор Плескачевский. - Этот банк позволял себе операции, которые в профессиональном сообществе определяются как пограничные или «сомнительные». Но главный вопрос в другом: почему ЦБ только сейчас это обнаружил? У него и у Росфиннадзора есть все необходимые инструменты определить это максимум за месяц-два.

Между тем, уверена Ирина Антипина, говорить о несостоятельности системы контроля за работой банковских организаций не приходится. «На территории Красноярского края действует четыре региональных банка, - рассказывает она. - Каждый регулярно отчитывается о своей работе перед уполномоченным федеральным органом. Предоставляемая информация содержит исчерпывающие сведения о состоянии банка».

Но, видимо, и этого недостаточно.

- Очевидно, что существующая система контроля и надзора за банками и другими финансовыми организациями - не догма, - считает Наталия Фирюлина. - И федеральные власти обязаны отвечать на вызовы времени и совершенствовать её. Только в этом случае потребители будут уверены, что их права защищены.

- В мире существует два типа систем гарантирования вкладов, - рассказывает Виктор Плескачевский. - Первый, как у нас, - американский вариант, когда на бюджетном уровне выстраивается компенсационный фонд, гарантирующий возврат денег вкладчикам. И второй - европейский, где функцию системы гарантирования вкладов берут на себя члены банковской ассоциации. В первом случае - нет никакого регулирующего эффекта и никакой заинтересованности участников системы в добросовестности каждого её члена. Во втором случае, когда действует солидарная ответственность, то есть «каждый отвечает за каждого» члена системы, появляется регулирующий эффект. Нетрудно догадаться, что обмануть своих коллег по бизнесу значительно сложней, чем обмануть государственный регулирующий орган. Таким образом, российская система гарантирования вкладов не мотивирует участников этой системы на самоочистку рынка от недобросовестных банков.

Так как же быть простым гражданам, которые, несмотря на гарантированную систему возврата вкладов, всё же не желают связываться с проблемными банками? Хотя бы для того, чтобы в случае отзыва лицензии у финансового учреждения не тратить время на возврат своих кровных. По мнению депутата Красноярского городского Совета, старшего инспектора Восточно-Сибирского банка Сбербанка России Сергея Суртаева, в вопросе защиты своих интересов люди должны не только уповать на государство, но и сами проявлять бдительность.

- Следует выбирать только ту организацию, которая состоит в системе страхования вкладов, - советует Сергей Николаевич. - Не лишним будет узнать историю компании, её репутацию. Кроме того, не следует покупаться на слишком завышенные обещания по доходности вкладов. Конечно, лучшая защита от рисков - распределение инвестиций по разным финансовым инструментам. Это звучит банально, но нельзя хранить деньги в одной кубышке.