Новости

Ставка меньше, чем жизнь

На сайте одного из банков есть довольно любопытный документ — памятка для заемщика. Главная мысль, прописанная в ней, умещается в три слова: “Оцените свои возможности”. А дальше — прямым текстом о том, насколько опасная штука кредит.

На сайте одного из банков есть довольно любопытный документ — памятка для заемщика. Главная мысль, прописанная в ней, умещается в три слова: “Оцените свои возможности”. А дальше — прямым текстом о том, насколько опасная штука кредит.

Впрочем мало кто из тех, кто занимал у банков деньги на квартиру, машину, бытовую технику и другие нужды, не сопоставлял свои возможности с потребностями кредитной организации. Брали-то в момент подъ-ема экономики в надежде на стабильный заработок, на рост доходов и тому подобные радости жизни. Кто же предполагал, что за короткий срок в стране могут произойти столь существенные изменения?

Проблемы начались в сентябре, когда на фоне нехватки наличности некоторые банки стали пересматривать ставки по уже выданным кредитам. Справедливости ради отметим, что таковых было немного, и все же их действия вызвали в среде заемщиков опасения. Тем более что при определенных условиях банки имеют полное право в одностороннем порядке повысить проценты.

— Если в договоре кредитования написано, что в зависимости от таких-то обстоятельств банк может изменить платежную ставку, то ничто не помешает ему это сделать, — говорит депутат Госдумы, член Комитета по финансовому рынку Павел Медведев. — При ипотечном кредитовании возможно применение так называемой плавающей ставки, которая может меняться в зависимости от конъюнктуры рынка. Но это, опять же, должно быть отражено в документе, который подписывает заемщик. Менять проценты по старым договорам, в которых нет подобных оговорок, незаконно, если же это случилось, можно смело обращаться в суд.

Сложно сказать, какая часть кредитных договоров, подписанных в нашей стране, оставляла банкам право в одностороннем порядке менять проценты. Однако очевидно, что при стабильном развитии экономики заемщикам было выгодно брать ту же ипотеку по плавающей ставке, привязанной к рыночному индексу. Потому что в условиях благоприятной конъюнктуры потребитель платит меньше, что, кстати, и происходило в 2005—2007 годах. И именно поэтому на данных условиях выдавали средства далеко не все банки…

Но пришли иные времена, и сегодня пересмотр могут вести уже в сторону повышения. Понятно, что для населения этот факт представляет определенную угрозу — платить больше невыгодно никому. Тем более учитывая снижение доходов, которое происходит в самых разных отраслях экономики. Строители, продавцы, работники риэлторских компаний, машиностроительных предприятий и сами банковские служащие стали жертвами экономического кризиса (у кого-то сократилась рабочая неделя и, соответственно, зарплата, а кто-то даже потерял место). На этом фоне усиление кредитного бремени за счет повышения процентной ставки отнюдь не прибавляет оптимизма.

Видимо, именно такими фактами руководствовались представители думской фракции “Единой России”, разрабатывая законопроект, который вносит поправки в статью 29 Закона “О банках и банковской деятельности”. Документ запрещает банкам пересматривать в одностороннем порядке ставки по уже выданным кредитам физическим лицам, причем даже если это предусмотрено в его договоре с заемщиком. Стоит ли говорить о том, что столь популярная сегодня тема уже поддержана на всех уровнях. Впрочем идея-то отнюдь не нова: вопрос поднимался еще летом 2007-го. Тогда Минюст указывал на то, что действующий закон “О банках…” противоречит статье 838 Гражданского кодекса РФ. Однако в прошлом году запрещали менять процентные ставки только по вкладам граждан. В отношении кредитов такого решения не принималось.

Основным лозунгом разработчиков появившегося сегодня законопроекта стало следующее заявление: “Банки не должны пользоваться уловками и пытаться заработать на кризисе за счет своих клиентов”. Хотя, как мы уже отметили выше, возможность менять платежи по займам, выданным гражданам, имеют далеко не все финансовые организации. У некоторых из них кредитный договор не предусматривал изменение ставки в одностороннем порядке, так что заемщикам, попавшим под удар кризиса, сегодня необходимо внимательно изучить все документы. Если там нет такой строки, то, соответственно, нет и проблемы завышения ежемесячных платежей.

В то же время большинство кредитных организаций, выдававших деньги на ипотеку под “плавающие” ставки, заняли выжидательную позицию. К примеру, как сообщил нам источник в Сбербанке России, в этом учреждении, являющемся на сегодняшний день крупнейшим кредитором, еще с осени действуют внутренние циркуляры, запрещающие менять проценты по кредитам физических лиц. Так что даже скорейшее принятие нового законопроекта не нарушит планов подавляющего количества банков. Зато, без сомнения, отразится на политике кредитных организаций.

— При возникновении подобной ситуации банки всерьез задумаются, выдавать или не выдавать кредиты, что скажется как на возможности получения денег для потенциальных заемщиков, так и на объеме и функционировании рынка кредитования в целом, — отмечает руководитель ККО в Красноярске ООО “Городской Ипотечный Банк” Татьяна Коротцева.

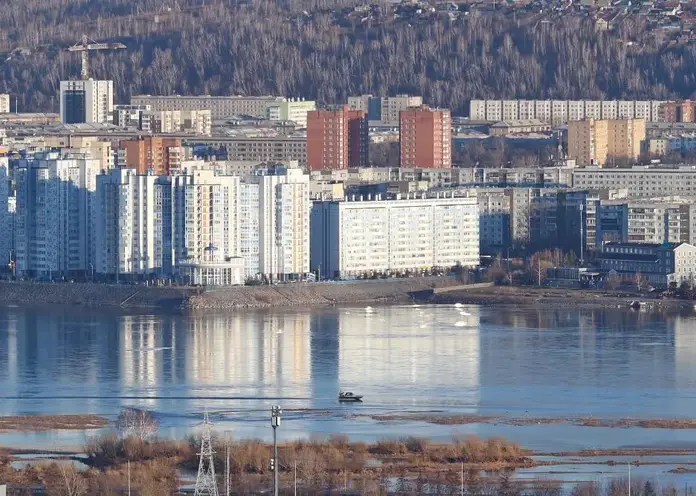

Впрочем, по информации нашего эксперта, в последние месяцы и так наблюдается снижение объема заявок на кредит. Их количество сократилось почти втрое по сравнению с показателем четвертого квартала 2007 года. Кроме того, около половины клиентов, получивших одобрение банка на ипотеку, так и не выходят на сделку из-за неуверенности в своей финансовой стабильности на ближайшее время. Все-таки главная мысль памятки для заемщика, которая умещается в три слова “Оцените свои возможности”, лучше всего усваивается именно в эпоху кризиса.