Новости

Кому выпадет сектор “Б”?

В правительство внесен подготовленный Минэкономразвития (не с первой попытки) законопроект о банкротстве физических лиц. Банкротить граждан планируют уже с 1 января 2009 года. В проекте документа прописано: если долг перевалил за 50 тысяч рублей и заемщик не в силах рассчитаться с ним в течение полугода, то сначала ему дадут три месяца, чтобы он попытался договориться с кредиторами о новом графике выплат. Если сделать этого не удастся, суд признает человека банкротом и назначит управляющего, который выставит имущество должника на торги. Оставят лишь помещение в пределах соцнормы, самые необходимые вещи и деньги на жизнь. Более чем скромную.

В правительство внесен подготовленный Минэкономразвития (не с первой попытки) законопроект о банкротстве физических лиц. Банкротить граждан планируют уже с 1 января 2009 года. В проекте документа прописано: если долг перевалил за 50 тысяч рублей и заемщик не в силах рассчитаться с ним в течение полугода, то сначала ему дадут три месяца, чтобы он попытался договориться с кредиторами о новом графике выплат. Если сделать этого не удастся, суд признает человека банкротом и назначит управляющего, который выставит имущество должника на торги. Оставят лишь помещение в пределах соцнормы, самые необходимые вещи и деньги на жизнь. Более чем скромную.

В Минэкономразвития уверены: законопроект защитит права как кредиторов, так и заемщиков. Последние смогут спасти себя от полного разорения, если сами запустят процедуру банкротства, что также предусмотрено законом. Главная же цель законопроекта — сократить число и объем невозвратов по кредитам.

…Закономерным итогом бума потребительского кредитования, который обрушился на Россию в последние годы, стал рост доли просроченных кредитов. С 2,6 процента в 2006 году до четырех в нынешнем (критическим в Евросоюзе считается уровень 5—6 процентов).

На данный момент россияне задолжали банкам свыше 100 миллиардов рублей. По объему просроченных потребительских кредитов лидируют самые агрессивные игроки на рынке нецелевых кредитов — “Русский стандарт” и “Хоум Кредит энд Финанс Банк” — с долей просроченных кредитов в размере около 20 процентов.

Член комитета Госдумы по финансовому рынку Павел Медведев признает, что закон о банкротстве — мера необходимая и даже несколько запоздалая. По словам депутата, вопрос о признании человека банкротом “будет решаться индивидуально для каждого, учитываться могут даже личные характеристики”.

— Дифференциация будет происходить очень тонко. Если у человека дела плохи, он может обратиться к своему кредитору с предложением реструктуризации долга. Ее можно производить по закону на срок до пяти лет, — сказал он и пояснил, что условия реструктуризации будут зависеть от многих факторов, например, от того, какая собственность есть у человека, от метража его квартиры и т. п.

На разработку плана реструктуризации законопроект отводит три месяца, в течение которых новые требования к заемщику со стороны кредиторов запрещены. Чтобы план был удовлетворен и заемщику предоставили время рассчитаться с долгами, он обязан представить суду и кредиторам доказательства постоянного дохода и своей чистоты перед законом. План реструктуризации также не будет одобрен, если в течение последних пяти лет заемщика уже признавали банкротом.

Если план все же принят, то делопроизводство в отношении физического лица приостанавливается. Далее все просто: либо гражданин рассчитывается по долгам, либо нет. Удовлетворить требования кредиторов заемщик обязан в течение пяти лет. Если ему это не удалось, он признается банкротом.

Необходимость скорейшего принятия данного закона подчеркнул глава Высшего арбитражного суда РФ Антон Иванов. “Надо срочно вводить систему банкротства граждан, исходя из условий финансового кризиса”, — подчеркнул он. — Данная система дает гражданину гораздо большие гарантии, чем обычная система исполнительного производства. Последняя предполагает, что у должника просто все возьмут, опишут, продадут, и ничего он уже сделать не сможет. А в случае банкротства — все не так печально и трагично. Статус банкрота дает человеку гарантию, что, находясь в трудном финансовом положении, он не лишится самого необходимого имущества.

Согласно статье 446-й Гражданско-процессуального кодекса, ни при каких обстоятельствах у должника нельзя отобрать жилье, земельный участок, где оно находится, орудия труда и средства производства для работы, транспортные средства, необходимые для передвижения инвалидам, продукты питания и средства на их приобретение (согласно прожиточному минимуму).

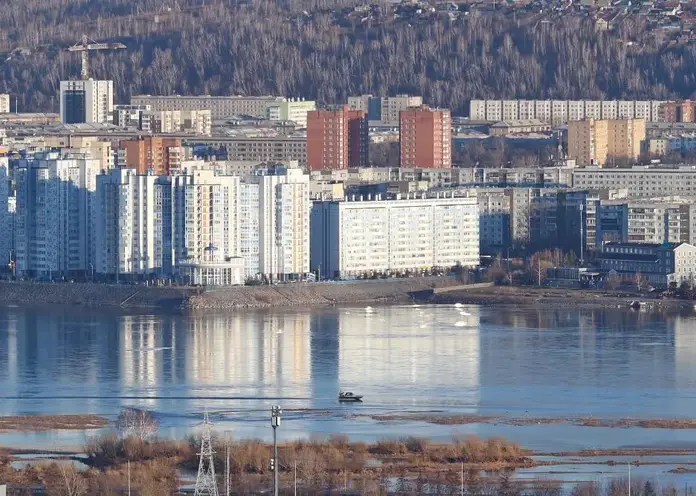

Депутат законодательного собрания Красноярского края Владимир Демидов уверен — закон о банкротстве физических лиц сейчас как никогда актуален.

— В настоящее время людей, которые не могут рассчитаться по кредиту, становится все больше — кто-то потерял работу, кому-то сократили заработную плату. И, конечно, закон в первую очередь должен помочь таким гражданам найти выход из непростой ситуации. С другой стороны, законодательная база в деле о банкротствах в нашей стране несовершенна, — говорит Владимир Петрович. — Взять, к примеру, закон о банкротстве юридических лиц. Практика показывает, что его применение приводит к уничтожению компании. А этого быть не должно. В той же Америке главная задача закона о банкротстве — предоставить шанс! Не обанкротить фирму, чтобы ее закрыть, а дать ей возможность выплыть. То же самое и для физлиц — закон должен помочь, а не лишить средств к существованию.

Именно на гуманность законопроекта обратил внимание представитель кредитных организаций — вице-президент Ассоциации региональных банков России Олег Иванов:

— Закон о банкротстве физических лиц разрабатывали четыре года, и наконец-то он внесен на рассмотрение в Госдуму. Его принятие необходимо не для наказания заемщика, (ни о какой тюрьме речь не идет!), а для его защиты. Ведь с момента обращения в арбитражный суд с заявлением о признании банкротом все требования, в том числе начисление процентов и пеней, замораживаются. То есть к должнику уже не могут прийти ни кредиторы, ни коллекторы, ни налоговики.

На данный момент в России банки используют, как правило, стандартную схему возврата долгов. У каждого банка установлен небольшой срок — в среднем от одного до трех месяцев, когда сотрудники call-центра звонят клиенту и просят его в более или менее вежливой форме погасить задолженность. Затем банк обычно передает портфель “плохих” долгов коллекторскому агентству. Деятельность коллекторов в России пока не регулируется законодательными актами, и нередки случаи, когда профессиональные выбиватели долгов в попытке взыскать с граждан неуплату переходят законодательные и нравственные границы: приходят по ночам, звонят с угрозами. С принятием закона это безобразие должно прекратиться.

Однако не стоит полагать, что должники после принятия закона будут почивать на лаврах. Законотворцы особо подчеркивают, что банкротство не должно превратиться в льготу, позволяющую с комфортом уклоняться от выплат взятого кредита! Сам факт банкротства навсегда останется в личном деле заемщика. А это, в свою очередь, может осложнить получение кредитов в будущем.

Любопытно, что должник должен приготовиться: его покажут по телевизору. Вряд ли он увидит себя по центральному каналу или в прайм-тайм. Скорее всего, арбитражные суды будут транслировать свои процессы либо в Интернете, либо на специальных мониторах. Списки обанкроченных также можно будет увидеть во Всемирной паутине.

Понимая, что принятие законопроекта может подтолкнуть граждан к тому, чтобы набрать кредитов, а потом объявить себя банкротами и кредиты не возвращать (мол, квартиру все равно не отнимут), авторы документа предлагают запретить гражданам объявлять себя банкротами чаще, чем раз в пять лет.